Цифровизация в ВТБ охватывает широкий спектр инициатив, направленных на внедрение современных технологий и переход на отечественное программное обеспечение в рамках программы импортозамещения. В условиях динамично меняющегося финансового сектора компания ставит перед собой цель не только адаптироваться к новым требованиям, но и занять лидирующие позиции на рынке. Оптимизация внутренних процессов становится ключевым инструментом, позволяющим повысить эффективность работы сотрудников и ускорить обработку клиентских запросов.

Одним из основных направлений цифровизации является внедрение искусственного интеллекта, который существенно улучшает оценку рисков и снижает уровень мошенничества. Современные алгоритмы ИИ анализируют большие объемы данных в реальном времени, что позволяет своевременно выявлять подозрительные транзакции и предотвращать попытки мошенничества. Такой подход не только защищает интересы клиентов, но и укрепляет их доверие к банку, демонстрируя приверженность к высоким стандартам безопасности. Кроме того, интеграция ИИ способствует персонализированному обслуживанию, позволяя ВТБ предлагать индивидуальные продукты и услуги, соответствующие потребностям клиентов.

Импортозамещение стало важным ответом на внешние санкции, обеспечивая технологическую независимость и безопасность данных. Однако процесс импортозамещения не лишен трудностей: нехватка качественного отечественного программного обеспечения и оборудования создает определенные вызовы. В связи с этим ВТБ активно сотрудничает с местными разработчиками и поставщиками, что способствует развитию отечественного ИТ-сектора и повышению качества предлагаемых решений.

В этой статье мы рассмотрим ключевые решения и подходы ВТБ к цифровизации, которые помогают банку адаптироваться к современным требованиям рынка и повышать эффективность обслуживания клиентов. Также обсудим, как внедрение современных технологий способствует реализации стратегии импортозамещения и укреплению позиций ВТБ в финансовом секторе.

- Введение

- О компании

- Цифровизация в ВТБ

- Мощная ИТ-инфраструктура ВТБ

- Искусственный интеллект в центре внимания

- Импортозамещение и технологический суверенитет

- Перевод разработки ИТ-решений на российские программные системы

- Роль цифровой банковской платформы в автоматизации

- Вызовы цифровизации и импортозамещения

- Заключение

Введение

В современном мире, где цифровизация становится неотъемлемой частью всех сфер жизни, финансовый сектор сталкивается с необходимостью адаптироваться к новым условиям. ВТБ, как один из ведущих банков России, активно работает над внедрением современных информационных технологий и искусственного интеллекта в свои бизнес-процессы. Эти инициативы направлены не только на улучшение качества обслуживания клиентов, но и на оптимизацию внутренних операций, что позволяет значительно повысить эффективность работы банка.

Одной из ключевых задач ВТБ является обеспечение безопасности транзакций и минимизация рисков мошенничества. Внедрение технологий искусственного интеллекта позволяет анализировать большие объемы данных в реальном времени, выявляя подозрительные операции и предотвращая потенциальные угрозы. Это не только укрепляет доверие клиентов, но и создает условия для более персонализированного подхода к обслуживанию, позволяя банку предлагать продукты и услуги, соответствующие индивидуальным потребностям каждого клиента.

Импортозамещение, ставшее актуальным в условиях внешних санкций, также играет важную роль в стратегии ВТБ. Переход на отечественное программное обеспечение и оборудование обеспечивает технологическую независимость и защиту данных. Тем не менее, процесс импортозамещения сопряжен с определенными вызовами, такими как нехватка качественных российских решений. Для успешной реализации своей стратегии ВТБ не только разрабатывает собственные решение, но и активно сотрудничает с отечественными разработчиками, что не только поддерживает отечественный ИТ-сектор, но и создает устойчивую и безопасную финансовую экосистему для клиентов.

О компании

ПАО «Банк ВТБ» — одна из крупнейших финансовых организаций России, которая на протяжении более тридцати лет является ключевым игроком на рынке банковских услуг. Основанный в 1990 году, банк успешно прошел путь от традиционной кредитной организации до универсального и высокотехнологичного института, предлагающего полный спектр финансовых решений для частных клиентов, бизнеса и государства. ВТБ обслуживает широкий круг клиентов, включая крупные корпорации, малый и средний бизнес, а также индивидуальных предпринимателей и физические лица, предоставляя им индивидуальные и комплексные финансовые продукты.

На сегодняшний день ВТБ занимает ключевую позицию в российской банковской системе, предлагая клиентам разнообразные инновационные продукты, включая:

- кредитование,

- инвестиционные решения,

- страховые услуги,

- расчетно-кассовое обслуживание,

- дистанционное банковское обслуживание,

- валютный контроль и банковское сопровождение операций.

ВТБ, как системообразующий банк России, играет важную роль в обеспечении стабильности и развитии экономики страны. Он активно участвует в крупных государственных проектах, поддерживая ключевые сектора, такие как промышленность, инфраструктура, энергетика и транспорт. Банк также развивает программы кредитования для малого, среднего и крупного бизнеса, что способствует экономическому росту и созданию новых рабочих мест.

Кроме того, ВТБ поддерживает экспортные операции российских компаний, помогая им выходить на международные рынки и обеспечивая надежные условия для внешнеэкономической деятельности. Это делает банк важным партнером для предпринимателей, стремящихся к развитию и расширению на глобальной арене.

Для корпоративных клиентов ВТБ предлагает широкий спектр специализированных услуг, таких как сопровождение сделок и валютный контроль. Эти инструменты помогают компаниям управлять валютными рисками и соблюдать требования законодательства. Банк также предоставляет решения для управления ликвидностью, что позволяет клиентам оптимизировать денежные потоки и повышать свою операционную эффективность.

Цифровизация в ВТБ

ВТБ активно продвигает цифровизацию, интегрируя передовые ИТ-решения и технологии в свои процессы. Это позволяет банку улучшать клиентский сервис, автоматизировать внутренние операции и значительно сокращать время обработки транзакций. Стратегия банка направлена на создание высокоэффективной и масштабируемой цифровой экосистемы, отвечающей современным вызовам рынка.

Одним из ключевых направлений цифровой трансформации ВТБ является внедрение различных решений, способствующих повышению устойчивости и безопасности всех систем банка. В результате цифровизация становится важнейшим фактором для роста и укрепления позиций ВТБ на российском рынке.

Рассмотрим ключевые ИТ-решения, которые ВТБ использует для своей цифровой трансформации.

Мощная ИТ-инфраструктура ВТБ

К 2024 году ВТБ завершает ключевые этапы цифровой трансформации, основой которой стала мощная и гибкая ИТ-инфраструктура. Этот процесс направлен на масштабную оптимизацию внутренних систем и создание передовых решений для обслуживания клиентов. Одной из ключевых особенностей ИТ-платформы банка является ее уникальная архитектура, которая позволяет ежедневно вносить около 187 изменений. Это гарантирует оперативную адаптацию к изменениям регуляторных норм, потребностям клиентов и новым вызовам рынка.

ИТ-инфраструктура ВТБ способна обслуживать около 21 миллиона клиентов, что демонстрирует высокую пропускную способность и устойчивость системы. Каждый месяц клиенты банка совершают порядка 180 миллионов операций, и 99,6% из них проходят в полностью автоматизированном режиме, без участия персонала. Высокая степень автоматизации позволяет значительно сократить время обработки транзакций, минимизировать риски человеческих ошибок и повысить качество предоставляемых услуг.

Современная инфраструктура ВТБ насчитывает более 800 различных ИТ-систем, каждая из которых играет свою роль в обеспечении стабильности и надежности операций. Внедрение новых технологий, а также постоянные обновления программного обеспечения и оборудования позволяют поддерживать актуальность всех систем, обеспечивая их масштабируемость и безопасность. ВТБ уделяет особое внимание кибербезопасности, что особенно важно в условиях роста киберугроз. Такой подход обеспечивает банку лидерство на российском рынке и способствует его дальнейшему развитию в условиях цифровой экономики.

Искусственный интеллект в центре внимания

ВТБ активно использует искусственный интеллект для улучшения клиентского опыта и оптимизации внутренних процессов. ИИ помогает в автоматизации обслуживания клиентов, персонализируя предложения и предсказывая потребности пользователей. Это не только ускоряет процесс обслуживания, но и повышает уровень удовлетворенности клиентов.

К 2026 году у каждого клиента ВТБ появится цифровой ассистент, технологии искусственного интеллекта со временем будут внедрены во все окружающие нас процессы и сервисы, считает заместитель президента – председателя правления банка ВТБ Вадим Кулик.

«Искусственный интеллект тема хайповая, модная. Но на самом деле ее восприятие обществом так широко произошло только в последние годы. И таким образом, фактически мы несемся навстречу прекрасному миру, где не существует ни одного процесса, в котором нет искусственного интеллекта», — сказал в интервью телеканалу «Россия 24» Кулик, его слова приводит пресс-служба ВТБ.

Он добавил, что у банка стоит задача до 2026 года, чтобы у каждого клиента ВТБ был как минимум один цифровой советник.

ВТБ также использует аналитические инструменты для глубокого анализа поведения клиентов и оптимизации бизнес-процессов. Это позволяет банку более точно реагировать на изменения в потребностях клиентов и предлагать им актуальные решения.

ВТБ разработал и внедрил инновационный инструмент бизнес-аналитики, который служит для оценки эффективности работы региональных отделений банка. Данная система использует алгоритмы машинного обучения, позволяя анализировать и визуализировать данные, а также выявлять ключевые переменные, оказывающие влияние на финансовые результаты. Это дает возможность банку принимать обоснованные решения о целесообразности открытия новых отделений в местах с высокой проходимостью и актуальной потребностью в финансовых услугах. Кроме того, система помогает идентифицировать нерентабельные отделения, которые могут быть закрыты для оптимизации затрат. ВТБ сообщил о внедрении данного инструмента 14 июня 2024 года.

Важным компонентом этой системы является сервис «Анализ поколенческого показателя PL» (profits and losses — прогнозный показатель расходов и доходов), который предоставляет возможность сравнивать и интерпретировать большой объем информации из разных источников. Этот сервис помогает выявлять общие тенденции и определять эффективные стратегии, что в свою очередь способствует улучшению финансовых показателей банка.

Для реализации данного проекта ВТБ организовал специализированные витрины данных, в которые входят сведения об операционной деятельности, взаимодействии с клиентами и финансовых показателях розничного бизнеса. «Анализ поколенческого PL отделений» основан на данных, накопленных за три года, и включает финансовые, операционные и клиентские метрики, что позволяет осуществлять более детальный анализ.

«На июнь 2024 года в регионах России работает около 1,3 тыс. отделений ВТБ. Мы основательно пересматриваем подходы к развитию сети, чтобы сделать работу каждого офиса еще более эффективной и комфортной для клиентов. Представленная технология прогнозирования будет способствовать этому и позволит добиться стратегических показателей, в том числе на 40% увеличить количество работающих отделений», — отметил Руслан Еременко, член правления ВТБ.

«Актуальность, полнота и корректность данных — ключевые характеристики, необходимые для аналитики и построения моделей машинного обучения. Эта информация, а также современные инструменты обработки данных позволили создать систему анализа эффективности банковских отделений, направленную на оптимизацию работы», — прокомментировал Никита Рыбченко, руководитель департамента технологического развития общебанковских систем, старший вице-президент ВТБ.

Каждая точка продаж получает автоматизированный доступ к 30 наиболее важным параметрам из общего числа более 300 возможных критериев оценки, представленных в витринах данных. Модели анализируют влияние таких показателей клиентского сервиса, как время обслуживания, процент очередей и количество неудовлетворенных клиентов, а также причин их недовольства. Это позволяет выделять наиболее значимые отклонения, которые могут оказывать влияние на итоговые финансовые результаты.

Импортозамещение и технологический суверенитет

В период с 2021 по 2024 год ВТБ выделил 90 миллиардов рублей на импортозамещение ИТ-систем и сервисов, основное внимание будет уделено расходам на программное обеспечение. В 2024 году на эти цели будет направлено более 50 миллиардов рублей. По словам председателя правления ВТБ, основная часть ИТ-инвестиций сосредоточена на приобретении отечественного программного обеспечения, а также на развитии и поддержке существующих решений.

Процесс замещения наиболее сложных систем начался еще в 2021 году, и ожидается, что переход на российские аналоги завершится в 2025–2026 годах. В условиях внешнеэкономических вызовов ВТБ активно занимается импортозамещением, стремясь уменьшить зависимость от зарубежных технологий и оптимизировать затраты на свою ИТ-инфраструктуру.

В условиях внешнеэкономических вызовов и санкций ВТБ активно занимается импортозамещением, стремясь уменьшить зависимость от зарубежных технологий и оптимизировать затраты на свою ИТ-инфраструктуру. Банк уже перешел на отечественное оборудование, что позволило ему достичь интегрального показателя импортозамещения на уровне около 85%. Как отметил старший вице-президент банка Сергей Безбогов, для успешного импортозамещения необходимо формировать новый технологический уклад, и ВТБ обновляет весь ландшафт своей инфраструктуры, включая переход на новую микросервисную архитектуру.

Кроме того, ВТБ обеспечил переход более половины своих технологий на полную импортонезависимость. Доля прикладных систем, независимых от импортных технологий, достигла 57%, в то время как розничный сегмент банка использует 95% отечественных решений.

«Внедрять собственные разработки банка, а также приобретать интересные российские решения на технологическом рынке мы начали несколько лет назад. Импортозамещение уже затронуло абсолютно все программы и ИТ-инструменты, с которыми взаимодействует любой сотрудник нашего банка. Сегодня технологический суверенитет наших систем составляет уже около 60 процентов. По нашим оценкам, экономический эффект перехода на импортонезависимые решения составит не менее 30 миллиардов рублей», — отметил заместитель президента-председателя правления банка ВТБ Вадим Кулик.

Для обеспечения технологического суверенитета и независимости от зарубежных вендоров банк создал и развивает собственные внутренние центры компетенций. ВТБ реализует более 30 проектов по критическим направлениям импортозамещения, включая миграцию с RISC-серверов на x86-процессорную архитектуру, виртуализацию, замену офисного и системного программного обеспечения, создание корпоративного портала и разработку прикладного ПО.

На данный момент в ВТБ используются 752 системы, построенные на технологическом стеке из 180 технологий. 77 из них являются импортонезависимыми, для 82 найдены отечественные аналоги, а для оставшихся 21 ведется поиск. 63% технологий отраслевого банковского программного обеспечения уже стали импортозамещенными, по 33% определены отечественные аналоги и запущены проекты миграции, а для 5% технологий продолжается поиск замены.

«Розничный бизнес ВТБ использует сегодня уже 95 процентов отечественных технологий в своей работе. Весной в максимально сжатые сроки мы смогли провести комплексную трансформацию интернет-банка и сохранить высокий уровень информационной безопасности наших цифровых решений. Все клиентские данные хранятся на территории России и надежно защищены решениями, разработанными внутри банка», — отметил заместитель президента-председателя правления ВТБ Анатолий Печатников.

В рамках достижения технологического суверенитета банк ВТБ переходит на российскую платформу технологического производства Сфера. Успешно внедрены модули управления процессами разработки и сопровождения, заменившие импортные системы Jira, Confluence и компоненты системы Service Manager. Завершение внедрения всех модулей ожидается до конца 2024 года, что позволит вывести из эксплуатации около 20 зарубежных систем различных вендоров.

«Внедрение модулей Сфера проходит поэтапно, модуль за модулем — для гарантии стабильной работы банка. На сегодняшний день внедрено порядка 30 модулей системы, внедрение не менее чем 10 модулей ожидается до конца года. Из уже внедренных модулей — Сфера. Задачи, Сфера. Документы и Сфера. Знания — заменяют ранее активно использовавшиеся в банке решения Jira и Confluence. Эти модули позволяют обрабатывать большие массивы корпоративных данных, генерировать контент и помогать в принятии решений на основе прогрессивных рекомендательных алгоритмов. Мы рассчитываем, что это позволит повысить производительность команд разработки и поддержки не менее чем на 30%», — заявил Сергей Безбогов, заместитель руководителя технологического блока — старший вице-президент ВТБ.

Cтратегический курс ВТБ на импортозамещение и развитие технологического суверенитета не только способствует повышению независимости банка от иностранных технологий, но и позволяет создавать современные решения, отвечающие потребностям клиентов и требованиям безопасности.

Перевод разработки ИТ-решений на российские программные системы

19 апреля 2024 года ВТБ объявил о переходе на российскую платформу технологического производства Сфера в рамках своей стратегии достижения технологического суверенитета. Банк успешно завершил внедрение модулей, управляющих процессами разработки и сопровождения, заменив импортные решения, такие как Jira и Confluence от Atlassian, а также компоненты системы Service Manager от Microfocus. Завершение полного внедрения всех модулей ожидается к концу 2024 года, что позволит вывести из эксплуатации около 20 зарубежных систем. В настоящее время на платформе Сфера уже работают около 20 тысяч сотрудников.

«Внедрение модулей Сфера проходит поэтапно, модуль за модулем — для гарантии стабильной работы банка. На сегодняшний день внедрено порядка 30 модулей системы, внедрение не менее чем 10 модулей ожидается до конца года. Из уже внедренных модулей — Сфера. Задачи, Сфера. Документы и Сфера. Знания — заменяют ранее активно использовавшиеся в банке решения Jira и Confluence. Эти модули позволяют обрабатывать большие массивы корпоративных данных, генерировать контент, оказывать помощь в принятии решений на основе прогрессивных рекомендательных алгоритмов. Мы рассчитываем, что это позволит повысить производительность команд разработки и поддержки не менее чем на 30%», — сообщил Сергей Безбогов, заместитель руководителя технологического блока — старший вице-президент ВТБ.

Платформа Сфера, разработанная Холдингом Т1, включает более 40 модулей, каждый из которых предназначен для выполнения конкретных задач, таких как управление разработкой и тестированием, эксплуатация программного обеспечения и инструменты мониторинга. Ранее эти задачи выполнялись с использованием различных зарубежных решений. Импортозамещение обеспечивается внедрением Сферы, которая позволяет интегрировать все модули и выстраивать сквозной процесс управления производством программного обеспечения на всех этапах его жизненного цикла.

Банк начал внедрение платформы Сфера в июле 2023 года, с планами завершить его к концу 2024 года. Платформа заменит около двух десятков зарубежных решений, включая GitLab, Bitbucket, Jenkins и другие. Многие модули Сферы уже находятся на различных этапах внедрения и введены в промышленную эксплуатацию. Сфера позволяет обрабатывать большие объемы корпоративных данных, включая автоматический поиск чувствительной информации с использованием передовых моделей искусственного интеллекта.

«Платформа Сфера — один из ключевых продуктов Холдинга Т1, в создание которого вовлечено более 700 разработчиков. Команды разработчиков вели работы над созданием Сферы задолго до 2023 года, это уже довольно зрелое решение. Проект с ВТБ — первое внедрение платформы в ИТ-ландшафт такого масштаба. Мы концентрируем все усилия для удовлетворения высочайших требований надежности, отказоустойчивости и масштабируемости», — отметил Кирилл Булгаков, заместитель генерального директора Холдинга Т1, управляющий директор вендора НОТА.

Роль цифровой банковской платформы в автоматизации

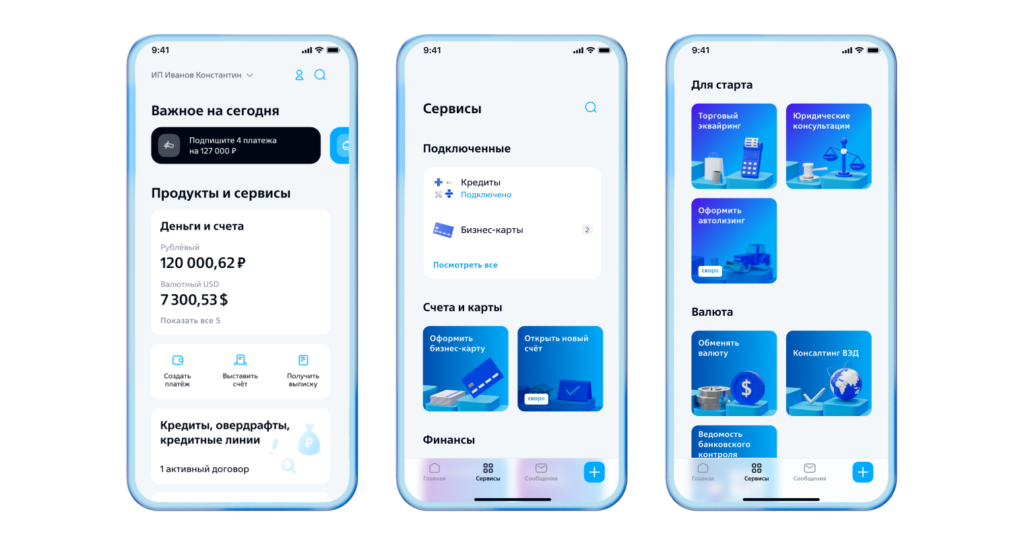

Цифровая банковская платформа (ЦБП) — это современное программное решение, предназначенное для оптимизации и автоматизации всех аспектов банковской деятельности. Платформа включает набор приложений и сервисов, охватывающих как розничный, так и корпоративный банковский бизнес. Благодаря единому технологическому стеку и общим архитектурным решениям, ЦБП обеспечивает надежную и гибкую работу всех компонентов, что крайне важно в условиях динамичного рынка.

Сервисы ЦБП предлагают доступ к банковским продуктам и услугам через каналы дистанционного обслуживания и в точках продаж. Они автоматизируют процессы обработки заявок клиентов на подключение, изменение и отключение услуг, что минимизирует количество ошибок и значительно ускоряет время выполнения операций. Это значительно повышает эффективность работы сотрудников банков и кредитных организаций, позволяя им сосредоточиться на более важных задачах, связанных с обслуживанием клиентов.

Цифровая банковская платформа (ЦБП) представляет собой ключевой элемент современного банковского сервиса, позволяя автоматизировать и оптимизировать процессы как для физических, так и для юридических лиц. Интеграция различных приложений и сервисов в одном решении помогает банкам лучше понимать потребности своих клиентов и предлагать индивидуальные подходы. Автоматизация рутинных процессов, таких как обработка транзакций и управление данными клиентов, обеспечивает более быструю и качественную работу, что, в свою очередь, способствует повышению клиентской удовлетворенности и лояльности.

Основные функции ЦБП:

- Создание удобного рабочего пространства (UI): ЦБП предлагает адаптированные интерфейсы для работы с банковскими продуктами и услугами, обеспечивая комфорт пользователям как в розничном, так и в корпоративном сегментах. Это особенно важно в условиях высококонкурентного рынка, где удобство использования становится критерием выбора.

- Канальные приложения: В состав ЦБП входят различные канальные приложения, такие как интернет-банк для клиентов малого и среднего бизнеса. Это приложение предоставляет интуитивно понятный интерфейс для работы с цифровыми витринами и каталогами услуг. Гибкость управления контентом позволяет пользователям быстро находить нужную информацию и получать индивидуальные предложения.

- Мобильный банк для клиентов среднего и малого бизнеса: Это приложение расширяет возможности взаимодействия с банком, предоставляя доступ к услугам через мобильные устройства. Сервисы, такие как онлайн-конверсия, чат с банком и обучение клиентов, делают приложение многофункциональным инструментом для управления финансами. Это особенно важно для предпринимателей в современном мире, которым необходимо быть на связи и иметь доступ к информации в любое время.

Основные функции ЦБП направлены на повышение эффективности и удобства работы как для клиентов, так и для банковских сотрудников. Обеспечение быстрого и комфортного доступа к услугам, а также интуитивно понятный интерфейс являются важными факторами, способствующими лояльности клиентов и росту их удовлетворенности от взаимодействия с банком.

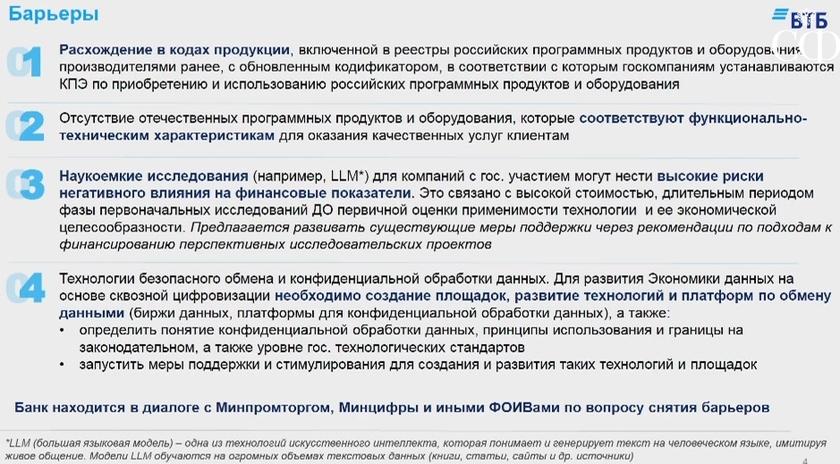

Вызовы цифровизации и импортозамещения

ВТБ, как и многие крупные компании, сталкивается с рядом серьезных трудностей на пути к полной цифровизации и импортозамещению.

Ключевых барьеры:

- Несоответствие кодов продукции: Одной из основных проблем является расхождение кодов продукции, включенной в реестры российских программных продуктов и оборудования, с обновленным кодификатором. Это приводит к тому, что ранее зарегистрированные решения не соответствуют новым требованиям госкомпаний, что замедляет внедрение технологий.

- Недостаток отечественных решений: На рынке не хватает российских программных продуктов и оборудования, которые могли бы удовлетворить необходимые функционально-технические характеристики. Многие компании вынуждены использовать импортные решения, что противоречит курсу на импортозамещение. Здесь необходимо поддерживать разработчиков для создания конкурентоспособных отечественных решений.

- Высокие риски наукоемких исследований: Технологии, такие как большие языковые модели (LLM), представляют собой значительный риск для компаний с государственным участием. Высокая стоимость и длительный период исследований могут негативно отразиться на финансовых показателях. Требуются меры поддержки для финансирования перспективных проектов и снижение этих рисков.

- Безопасный обмен данными: Для успешной цифровизации необходимо развивать технологии и площадки для безопасного обмена и конфиденциальной обработки данных. Важно определить законодательные нормы и госстандарты, которые помогут регулировать этот процесс.

ВТБ активно взаимодействует с госструктурами, чтобы устранить эти барьеры и ускорить процессы цифровизации и импортозамещения.

Заключение

Цифровизация и импортозамещение в ВТБ являются ключевыми аспектами, которые способствуют укреплению позиций банка на рынке. Внедрение современных технологий позволяет оптимизировать бизнес-процессы, что в свою очередь ведет к снижению затрат и увеличению скорости обслуживания клиентов. Платформа обеспечивает доступ к актуальным банковским продуктам и услугам, позволяя ВТБ оставаться в авангарде цифровой трансформации.

Импортозамещение также играет важную роль в стратегии ВТБ, обеспечивая независимость от внешних поставщиков и технологий. Разработка собственных решений позволяет банку не только снизить риски, связанные с изменением внешнеэкономической ситуации, но и создать гибкие инструменты, которые точно соответствуют потребностям клиентов. Это особенно актуально в условиях нестабильности и стремительных изменений в финансовом секторе.

Таким образом, интеграция цифровых решений и акцент на импортозамещение формируют прочный фундамент для дальнейшего развития ВТБ. Банк активно адаптируется к изменениям, обеспечивая своим клиентам высокий уровень сервиса и инновационные продукты.

В конечном итоге, цифровизация и импортозамещение не просто являются частью стратегии ВТБ — они задают новые стандарты качества обслуживания и делают банк более конкурентоспособным в быстро меняющемся мире.