Аналогично банковскому делу и финансам, страховая отрасль терпит изменения в особенностях ведения бизнеса. Причины этого явления понятны — меняются ожидания клиентов, усиливается конкуренция со стороны цифровых стартапов, вносит свои коррективы и продолжающаяся пандемия коронавируса.

Согласно прогнозам, инвестиции в мировой рынок страхования к 2025 году достигнут 6 триллионов долларов, что будет способствовать появлению различных стартапов, способных вытеснить традиционные виды бизнеса. Действующие страховые компании видят в этом угрозу и считают приоритетом инвестирование в цифровую трансформацию. Около 60% участников рынка в 2022 году увеличили свои бюджеты на эти цели.

Как осуществляется цифровая трансформация и каких результатов можно достичь, используя ее, рассказывает Сергей Алешкин (Head of Data Science, «Согаз»).

Цифровая трансформация невозможна без AI и ML

Для достижения целей диджитализации требуется не только установка современного программного обеспечения или оборудования, но и изменение подходов к управлению, внешним коммуникациям и корпоративной культуре.

Внедрение digital-технологий позволит:

- сократить издержки бизнеса и повысить его производительность;

- поднять планку качества в управлении бизнесом;

- улучшить сервис обслуживания клиентов, наладить выпуск более удобных для потребителей продуктов;

- создать положительный имидж компании и выйти на позиции лидера в своем сегменте рынка.

Важное условие digital-трансформации — не просто создать новую устойчивую бизнес-модель компании, но и адаптироваться к изменениям, возникающим в условиях современной экономики.

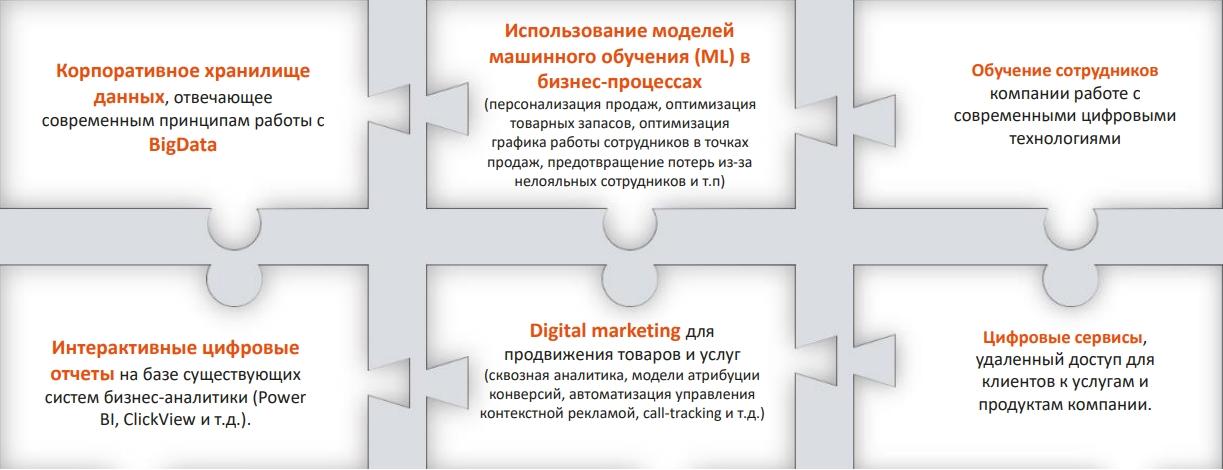

Основные направления адаптации компании к работе в цифровой среде:

Цифровизация экономики меняет потребности бизнеса в работе с информацией. Необходимо не только изучать рынок, но и анализировать, моделировать действия клиента на всех этапах сотрудничества.

Сергей Алешкин убежден, что искусственный интеллект найдет широкое применение в отрасли страхования. При этом 30% страховых компаний пользуются ИИ в бизнес-продажах, а 25% клиентов согласны перейти на цифровое страхование.

СМОТРИТЕ ТАКЖЕ: Скорозвон

Искусственный интеллект (AI) используется в следующих процессах:

- выполнение скоринга при предстраховой проверке;

- выявление мошеннических убытков;

- прямые продажи страховых продуктов;

- кросс-продажи услуг и продуктов своим клиентам;

- проведение целевого маркетинга.

Внедрение AI в компании важно начинать с направлений, эффект которых не заставит себя долго ждать. Имея представление о бизнес-выгоде и сроках ее окупаемости, можно повысить доверие к AI. Важно уметь строить быстрые прототипы моделей, ведь из 10 готовых моделей «выстреливают» лишь 1-2.

На начальных этапах внедрения AI требуется применять легко интерпретируемые модели, например логистическую регрессию. Это уменьшит модельный риск, поскольку позволит на ранней стадии определить правильность оценки факторов, влияющих на целевой показатель.

Нельзя забывать о мониторинге качественных метрик применяемых моделей AI. Настройка моделей проводится с учетом текущих значений параметров (например, уровня дохода). Существенные изменения этих условий повлекут за собой снижение качества прогноза модели.

Важно! Одно из направлений AI — машинное обучение (ML). Машины, «обучившись» на полученных данных, самостоятельно (без участия человека) делают прогнозы, выполняют расчеты и прочие задачи.

AI и ML активно используются ведущими организациями для переформатирования своего бизнеса в условиях цифровой экономики.

Основные факторы, способствующие внедрению современного искусственного интеллекта и машинного обучения в ближайшие годы:

- применение передовых технологий;

- использование всех возможных сведений, включая данные из открытых источников;

- возможность обратной связи;

- монетизация данных, предоставленных через интернет вещей (IoT).

Проблемы внедрения машинного обучения:

- трудности поиска и применения подходящих данных;

- технические требования к машинному обучению нейросетей;

- безопасность данных;

- невозможность точно спрогнозировать доходность.

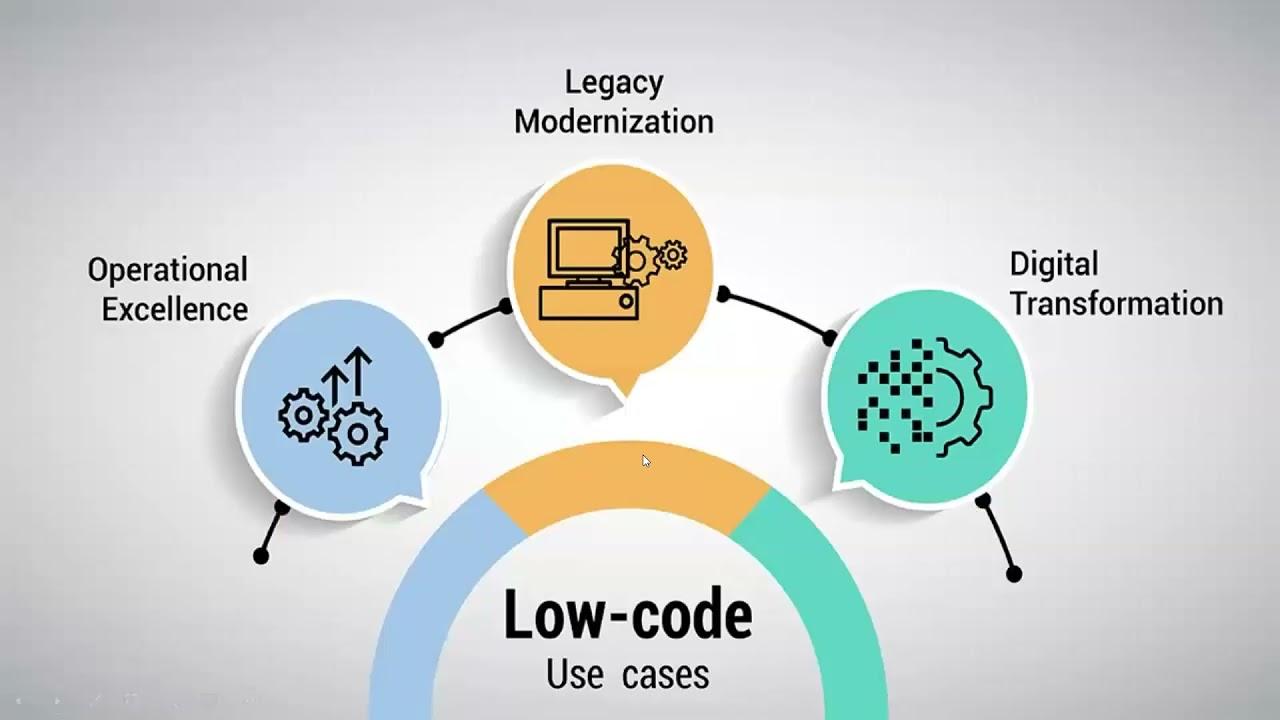

Применение Low-code платформ для анализа данных

Используя технологию Low-code, пользователи могут разрабатывать приложения для бизнеса, не владея особыми навыками программирования. Это позволяет создавать точечные решения для анализа данных, проведения расчетов, интеграций.

Сергей Алешкин подтвердил опыт использования Low-code при разработке моделей машинного обучения, способных выявить клиентов с высоким спросом на продукты добровольного страхования. Это положительно сказалось на результативности кросс-продаж в его компании.

Основу Low-code модели разработки приложений составляет концепция модульности. Ее суть сводится к разработке модулей с низкой себестоимостью, которые можно оперативно разворачивать и легко обслуживать.

Нельзя отрицать тот факт, что в страховой отрасли невозможно обойтись без современных технологий, роль инноваций годами становится все более весомой. Обычно для выпуска своего продукта страховые компании привлекают к сотрудничеству нескольких внешних партнеров, поэтому важно обеспечить цифровое взаимодействие как с клиентами, так и с партнерами.

Технологии Low-code позволяют реализовать даже крупномасштабные проекты, такие как перенос на новую платформу основной рабочей системы. При подборе технологической платформы для автоматизации бизнеса руководству страховой компании важно быть предельно внимательным. Необходимо учитывать границы возможностей бизнеса, исходя из имеющихся систем BPM и CRM.

Благодаря Low-code платформам разработчики получают возможность быстро автоматизировать несложные рутинные процессы и сэкономить время для программирования неординарных бизнес-операций.

Такая платформа даст опыт начинающим программистам, повысит эффективность работы команды и позволит разрабатывать приложения в кратчайшие сроки.

Концепция Low-code/No-code позволяет с наименьшими затратами ресурсов компании закрыть потребность бизнеса в создании собственных продуктов.

Минус внедрения вендорного ПО в том, что на него наложены ограничения по кастомизации и масштабированию приложений, то есть с его помощью может быть реализована лишь часть задач, адаптироваться к поставленным целям не всегда возможно.

Обращение за услугами дорогих IT-специалистов требует немалого бюджета. Поэтому оптимальным выходом для бизнеса стало использование Low-code технологии, которая решает сразу две задачи:

- Закрытие спроса в создании полнофункционального ПО с учетом специфики и потребностей бизнеса.

- Экономию бюджета компании на содержании персонала, уплате страховых взносов и налогов.

Преимущества Low-code библиотек для машинного обучения:

- Скорость разработки моделей. Использование небольшого объема кода позволяет существенно снизить сроки.

- Мультиплатформенность. Возможность развертывания в разных программных средах, совместимость с разными устройствами и операционными системами.

- Нетребовательность к знанию программирования. Работа с данными ведется в визуальных интерфейсах. Для подготовки эффективных моделей достаточно знать несколько библиотек (PyTorch, TensorFlow и пр.).

В качестве примеров востребованных Low-code библиотек Сергей Алешкин приводит Pycaret, H2O AutoML и Auto-ViML.

ВАМ МОЖЕТ БЫТЬ ИНТЕРЕСНО: Asana

Как искусственный интеллект помогает выявить наиболее перспективных клиентов

Страховые компании заинтересованы в том, чтобы их клиенты покупали самые разные продукты. Отдельный владелец полиса ОСАГО будет наотрез отказываться от КАСКО в то время, как другой клиент согласится еще и на страховку недвижимости. Как угадать, чего хочет клиент?

Для решения этой задачи в компании «РЕСО-Гарантия» построили математическую модель, позволяющую выявить клиентов-владельцев полиса ОСАГО с повышенным спросом на иные продукты добровольного страхования. Ее применение улучшит эффективность продаж в агентской сети.

Сергей Алешкин раскрывает детали проекта.

Есть ли в компании стратегия работы с данными?

Сергей Алешкин: На данном этапе мы только запускаем цифровизацию и в рамках этого проводим подготовку регламентов работы с данными. Несмотря на неформальную организацию подобного взаимодействия, каждый специалист знает свои обязанности и спектр выполняемых работ. Для обеспечения стабильности обработки данных было сформировано отдельное ИТ-подразделение. Конкретные задачи по работе с данными и постройке математических моделей возлагаются на аналитиков.

За что отвечаете конкретно Вы?

Сергей Алешкин: В зону моей ответственности входит построение моделей, их введение в бизнес-процессы, мониторинг, поддержка эффективности, переобучение. В работе я постоянно контактирую с коллегами, отвечающими за качество данных и их хранение. Куратором моей деятельности является заместитель генерального директора, в сферу ответственности которого входит ИТ и аналитика.

Как вы определяете задачи для использования машинного обучения?

Сергей Алешкин: Поскольку наша страховая компания является коммерческой организацией, при выборе задач всегда ставится цель получения максимального бизнес-эффекта. Решение задачи может быть поставлено по запросу бизнеса, но случается и так, что в ходе проведения анализа мы выявляем интересную закономерность и предлагаем бизнесу разработать модель на ее основе. В этом деле используется творческий подход — экспериментируя с данными и расставляя приоритеты на проектах, мы руководствуемся конечным результатом, который компания получит от реализации конкретной модели.

Как Вы подошли к идее проекта в области кросс-продаж?

Сергей Алешкин: Самый распространенный продукт на рынке страхования — полис обязательного автострахования ОСАГО. Только у компании РЕСО такие полисы покупают около 15 млн клиентов. Но необходимость реализации других продуктов добровольного страхования всегда остается. Так мы подошли к разработке задачи увеличения кросс-продаж клиентам ОСАГО. Выяснилось, что лишь часть из них согласны покупать другие полисы.

Мы начали работать с данными и определять кластер клиентов, имеющих наивысший спрос на продукты добровольного страхования. Большинство продаж продуктов осуществляется через агентскую сеть. В процессе общения с клиентом, заинтересованным в покупке дополнительного полиса, агент может забыть предложить этот продукт, в результате чего бизнес не получит дополнительной прибыли.

Поэтому при разработке модели была поставлена цель — выявить клиентов с ОСАГО, не просто заинтересованных в других продуктах добровольного страхования, но и тех, кто, вероятно, еще не получал такого предложения от страхового агента. То есть эта модель исправляла человеческий фактор, делала «работу над ошибками» персонала. Многие неопытные агенты не владеют всеми тонкостями общения с потребителями услуг. Но и профессионалы этой сферы (с большой клиентской базой) могут ошибиться, ведь ресурс их времени на каждого клиента ограничен.

Руководствуясь данными о характеристиках агента, модель выявляет клиентов с повышенным спросом на продукты добровольного страхования и передает ему эту информацию.

Анализу поддаются около 10 характеристик по каждому агенту, в том числе социально-демографические параметры (пол, возраст и т. д.), предпочтение по продажам продуктов страхования, опыт работы в компании.

В итоге получаем повышение продаж и рост доходов клиентов, агенты остаются лояльны к компании, а клиенты получают качественный страховой продукт, в котором нуждаются. То есть от этого выигрывают абсолютно все.

Но ведь искусственный интеллект не заменяет работу сотрудников, а лишь помогает им?

Сергей Алешкин: Да. Работа страховой компании проводится через агентскую сеть, и лояльные к нашему бренду клиенты в значительной мере проявляют лояльность к страховому агенту – специалисту, с которым они сотрудничают в течение длительного времени и которому доверяют. Поэтому не требуется замена агента — ему нужно просто оказать помощь в выявлении тех клиентов, которые согласятся купить продукты страхования.

Многие агенты, особенно в возрасте, хорошо знают страховые продукты, усердно работают и скептически относятся к внедрению искусственного интеллекта. Поэтому на начальных этапах они с недоверием относились к полученной информации, но постепенно оценили эффективность такого подхода и попросили о расширении функционала модели. Сначала мы настроили модель на выявление потенциальных клиентов страхования недвижимости, позже расширили на КАСКО.

Как агенты взаимодействуют с системой? Не возникают ли трудности у тех работников, которые плохо знают ИТ?

Сергей Алешкин: Вначале мы создали подсказку, всплывающую в момент продажи полиса, о том, что покупатель лоялен к покупке дополнительного продукта. Позже мы поняли, что для агентов было бы лучше получать заранее списки таких клиентов, чтобы агент мог подготовиться к разговору с клиентом. Теперь мы составляем такие списки и через руководителей агентской сети передаем их агентам.

Рекомендации ИИ для агента загружаются в CRM-модуль. Квалифицированный сотрудник с большим опытом работы на страховом рынке знаком лично с многими своими клиентами, и ему непривычно, когда программа рекомендует ему тех, кому нужно звонить в первую очередь. Чтобы принять такой формат работы, важно убедится в правильности подобных рекомендаций.

В подготовке агентов к работе с ИТ нам помог опыт «Школы РЕСО». Мы располагаем одной из лучших агентских школ в РФ и использовали весь ее потенциал. Наши страховые агенты обучаются кросс-продажам с задействованием современных технологий.

Важной составляющей введения машинного обучения становится систематический мониторинг показателей модели. Если становится заметна потеря качества, модель требуется переобучить. Также благодаря мониторингу можно определить агентов, испытывающих проблемы во взаимодействии с клиентами, и направить их на дополнительное обучение.

ИНТЕРЕСНО: Salebot

На каких данных выполнен проект? Какая технологическая инфраструктура применяется?

Сергей Алешкин: Программное обеспечение разработано полностью нашими усилиями. Данные загружаются в базу данных Oracle, для разработки базы данных используется Python. Задействовано несколько методов машинного обучения, построенных с помощью XGboost и логистической регрессии.

При обучении модели загружались данные 5 млн клиентов. При этом анализировались социально-демографические показатели, параметры потребительских предпочтений (что является объектом страхования, как часто покупали полисы) и т. д. Фактически модель учитывала всю информацию о клиенте, которая была в распоряжении страховой компании. Конечно, банковские учреждения владеют более увесистым портфелем данных о клиентах, но для настройки точной модели для кросс-продаж нам было достаточно того, что имели.

На данный момент модель анализирует около миллиона клиентов в неделю.

С какими проблемами приходилось сталкиваться в ходе реализации проекта?

Сергей Алешкин: Не могу сказать, что мы составили сложную модель. Самые трудные и интересные моменты пришлись на стадию ее внедрения. Приходилось убеждать специалистов агентской сети в том, что это действительно полезное приложение, и настраивать фидбек от пользователей. «РЕСО» регулярно организовывает съезды агентов, встречи руководства агентских подразделений. На таких мероприятиях мы разговаривали с агентами и их руководителями о новой системе, отвечали на вопросы. Благодаря такому общению нам удалось узнать важные показатели работы агентов. Полученные данные позволили скорректировать настройки модели и увеличить ее точность.

Уникален ли Ваш сервис в отрасли страхования?

Сергей Алешкин: Уникальной считается не сама модель, а процесс взаимодействия агентов с ней. Многие страховые компании стараются внедрять модели для поиска клиентов с высоким спросом на свои продукты для кросс-продаж, но обычно делается упор на автоматизацию процесса. Если рассматривать наш проект, то в нем остается достаточно высокой степень вовлеченности агентов и их руководителей. Отдельное внимание уделено обратной связи — с ее помощью мы можем доработать модель и сделать работу персонала более эффективной.

Как долго работает система? К каким качественным изменениям и финансовым успехам удалось прийти с ее помощью?

Сергей Алешкин: Система работает в 200 филиалах в 70 регионах РФ с 2019 года, ее пользователями стало около 3 500 страховых агентов.

Ее внедрение позволило повысить уровень кросс-продаж в 10 раз за счет снижения трудозатрат агентов и улучшения эффективности их работы. Согласно имеющимся данным, около 18% дополнительных страховых продуктов в год реализуется именно благодаря использованию нашей модели.

Руководствуясь машинным обучением, мы создали комплексное решение, которое не только хорошо внедряется в имеющуюся технологию продаж, но и представляет ценность для компании в расчете повышения результативности агентской сети и расширения возможностей кросс-продаж.

Как вы планируете развивать систему в дальнейшем?

Сергей Алешкин: К нам поступает много заявок на расширение списка страховых продуктов, привлеченных к работе модели. Поэтому в ближайшей перспективе запланировано развитие аналогичных проектов для кросс-продаж.

В настоящее время также запущен проект на базе машинного обучения для «Школы РЕСО». Его суть заключается в оценке потенциала специалиста как страхового агента еще на этапе его найма. Это позволяет отбирать наиболее талантливых и способных сотрудников, которых проще развивать и удерживать у себя. Мы создаем модель, которая будет искать и отбирать претендентов из тех, кто уже подал нам заявку.

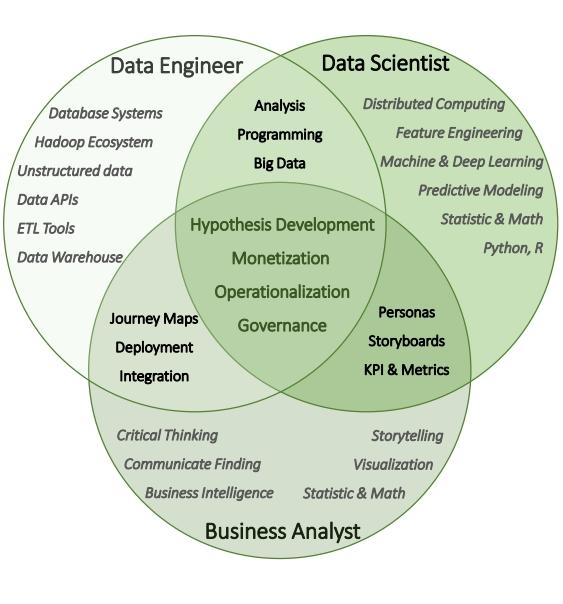

Роли в процессе внедрения ML

Для постройки модели машинного обучения нужен специальный персонал. В состав команды должны входить следующие кадры:

Инженер по данным (Data Engineer):

- знает, где взять разные типы данных;

- работает с «первичными» данными в различных форматах;

- занимается визуализацией, очисткой и подготовкой данных для моделирования.

Исследователь данных (Data Scientist):

- готовит признаки для моделирования;

- составляет модели, оценивает их;

- решает задачи стандарта CRISP-DM (межотраслевой стандарт исследования данных).

Бизнес-аналитик (Business Analyst):

- владеет знаниями о сфере бизнеса, для которой создается модель;

- осведомлен об особенностях ведения бизнеса компании;

- умеет готовить интересные и понятные презентации;

- умеет составлять интерактивные отчеты (например, в Power Bl).

Основные типы задач в ML-страховании

| Обучение без учителя | Обучение с учителем |

|---|---|

| Кластеризация | Задачи классификации (принадлежность к классу) |

| Сокращение размерности | Задачи регрессии (действительные числа) |

| Заполнение пропущенных значений | |

| Визуализация данных | |

| Практические задачи | |

| Предстраховой скоринг — определение среди клиентов наиболее убыточного сегмента. | Тарификация — оценка прогнозируемых потерь по полису на основе анализа готового портфеля. |

| Целевой маркетинг –разделение клиентов на кластеры для выявления типичных представителей ключевых клиентских групп. | Предстраховой скоринг — выявление возможных мошенников. |

| Кросс-продажи — выявление сочетания продуктов, встречающихся в покупках разных клиентов. | Кросс-продажи — выявление клиентов с высоким спросом на конкретный вид продукта. |

С учетом влияния технологического прогресса на положение дел в отрасли страхования компаниям необходимо развивать вектор ориентации на клиента, повышая качество обслуживания, создавая лучшие программы для повышения эффективности бизнеса и внедряя все более развитые модели страхования. Наиболее удачным решением для этого станет использование машинного обучения. Только так можно остаться конкурентоспособными, стимулировать развитие бизнеса и достигать высоких результатов.

Если до недавних пор машинное обучение было прерогативой специалистов Data-science, сегодня к нему могут прибегать и коммерческие организации для постройки моделей и получения более точных прогнозов.

Страховщики имеют в своем штате менеджеров по страховым случаям, актуариев и агентов, которые смогут помочь в настройке моделей машинного обучения. При рассмотрении внедрения машинного обучения страховые компании должны искать возможности для автоматизации всех бизнес-процессов. Однако все начинается с пробной модели, которая состоит из разработки гипотезы, анализа и тестирования бизнес-преимуществ, полученных благодаря машинному обучению и в случае успеха масштабирования данной технологии.

Какие ML-модели актуальны для страховой отрасли

Современные страховые компании используют в бизнес-процессах, связанных с продажами, ряд эффективных ML-моделей:

Клиент ОСАГО для кросс-продаж:

- находит клиентов ОСАГО с высоким спросом на прочие продукты страхования;

- анализирует до 200 критериев по каждому клиенту;

- позволяет повысить эффективность кросс-продаж клиентам ОСАГО в 4-5 раз.

Прогноз успешности агента:

- использует данные анкетирования более 5 000 работающих агентов;

- оценивает перспективы агента попасть в число успешных;

- позволяет адресно распределить усилия по поддержке сотрудников.

Поиск разочаровавшихся агентов:

- оценивает характеристики агента с учетом поведенческих и социально-демографических факторов;

- находит агентов, склонных к переходу в другую компанию;

- позволяет вовремя реагировать и предупреждать возможность оттока агентской сети.

Почему стоит внедрять ML-модели:

- 63% клиентов готовы делится персональными данными для улучшения сервиса;

- 80% готовы платить за качество сервиса и удобство, а не за бренд;

- 32% уйдут от любимого бренда после первой же ошибки;

- 75% ждут индивидуального подхода.

Выводы

Цифровая трансформация — важный процесс для страховой отрасли. Те компании, которые медленно реагируют на современные вызовы, рискуют устареть и уступить место продвинутым стартапам. Клиенты привыкли пользоваться цифровыми процессами управления услугами и продуктами и ожидают их. Организации, которые инвестируют в новейшие технологии, продолжат занимать лидирующие позиции в своем сегменте рынка.

Переход деятельности бизнеса на электронные платформы (диджитализация) позволяет уменьшить количество шагов, требуемых для выполнения одной задачи, заменив работу сотрудников программными решениями.

Работа с данными с применением машинного обучения, нейросетей и технологий искусственного интеллекта — стратегическое направление цифровизации бизнес-процессов. Разработка специальных моделей для анализа поведения клиентов, прогнозирования их предпочтений и востребованности позволяет адаптировать услуги и продукты под потребности разных потребителей.